2023年上半年文章源自懂问帝-http://www.fjhxhsj.com/175746.html

75家寿险公司保费排名文章源自懂问帝-http://www.fjhxhsj.com/175746.html

①泰康人寿文章源自懂问帝-http://www.fjhxhsj.com/175746.html

“老六家”中增速最快文章源自懂问帝-http://www.fjhxhsj.com/175746.html

继续排名第四,增速超20%文章源自懂问帝-http://www.fjhxhsj.com/175746.html

②友邦人寿文章源自懂问帝-http://www.fjhxhsj.com/175746.html

连续5年快速增长,排名第十文章源自懂问帝-http://www.fjhxhsj.com/175746.html

③建信、农银、工银等文章源自懂问帝-http://www.fjhxhsj.com/175746.html

去年高增长的银保系险企“负增长”文章源自懂问帝-http://www.fjhxhsj.com/175746.html

1文章源自懂问帝-http://www.fjhxhsj.com/175746.html

2023年上半年文章源自懂问帝-http://www.fjhxhsj.com/175746.html

寿险公司保费排名榜文章源自懂问帝-http://www.fjhxhsj.com/175746.html

保费增速&规模保费增速文章源自懂问帝-http://www.fjhxhsj.com/175746.html

1. 时隔三年,人身险业保费增速,再度超10%!文章源自懂问帝-http://www.fjhxhsj.com/175746.html

今年上半年,伴随着银行定期存款利率的不断下调,MLF等的降息也超出很多人的预期...文章源自懂问帝-http://www.fjhxhsj.com/175746.html

一方面,面对利率中枢下行的趋势,越来越多的消费者开始寻找“长期且能锁定利率”的投资产品。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

另一方面,险企为压降负债端成本,计划停售3.5%定价的寿险产品一事,市场上也早有风声。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

因此,在停售预期下,为尽快锁定一份较高保障的长期寿险保单,再加上,银行客户经理和保险代理人的热推,市场上再度掀起一波保险的“抢购潮”。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

根据监管披露的数据,2023年上半年,人身保险公司时隔三年,保费增速再度超10%。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

详见《这半年的保险业:产品热销,保费增长12.5%,抢购的人群是谁?》。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

其中,寿险业务的增速更高为16.9%,这与此前增额终身寿险的热销,有一定的关系。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

详见《115款增额终身寿险保费榜:2款超200亿,6款超100亿,2022年总保费超3600亿,增速超60%!》。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

2. 多数寿险公司:一扫此前低迷,保费快速增长!文章源自懂问帝-http://www.fjhxhsj.com/175746.html

因此,在这样的背景下,各家人身险公司也普遍摆脱此前的增速低迷,在保费规模增长方面今年都不错。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

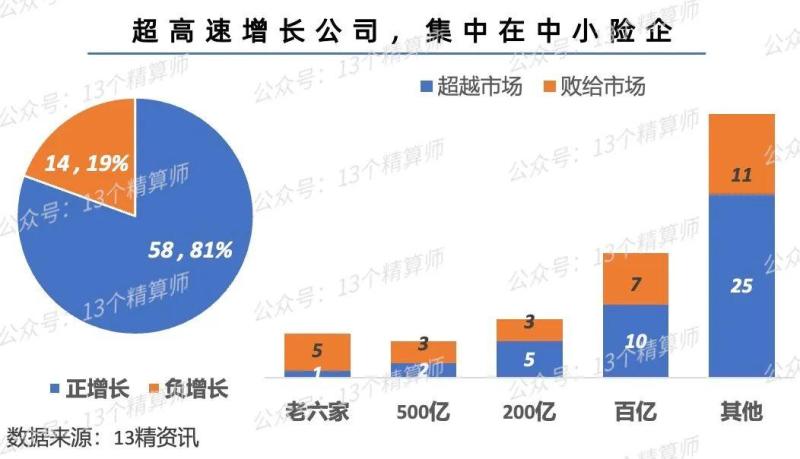

这一点,从正增长公司58家,且43家都能超越市场就能看出来。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

再比如,寿险老六家二季度猛提速,一扫年初负增长的低迷,其中,泰康更是实现超20%的保费增长。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

以及,友邦人寿的优秀代理人模式,在新增设机构成功复制,连续5年保费规模保持在双位数增长,详见后文。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

①保险业务收入&原保险保费收入文章源自懂问帝-http://www.fjhxhsj.com/175746.html

需要注意的是,除特殊标注外,本文所指保费为“保险业务收入”,是原保险保费收入与分保费收入的总合。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

不过,对于大多数寿险公司来讲,分入保费较少,因此,保险业务收入的排名可以作为保费排名的重要参考。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

至于,原保险保费口径的数据,我们会放到“13精”小程序中,详见文末。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

②规模保费增速&保费增速文章源自懂问帝-http://www.fjhxhsj.com/175746.html

另外,在保费排名榜中,我们还列式了规模保费的增速,其与原保险保费收入的差异,在于还包括万能险和投连险的新增交费。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

从寿险业整体情况看,投连险的新增交费大幅负增长,低于原保费增速。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

2文章源自懂问帝-http://www.fjhxhsj.com/175746.html

泰康第四!老六家中增速最快文章源自懂问帝-http://www.fjhxhsj.com/175746.html

友邦首列第十,连续5年快速增长文章源自懂问帝-http://www.fjhxhsj.com/175746.html

1. 寿险“老六家”提速,泰康人寿增速最快!文章源自懂问帝-http://www.fjhxhsj.com/175746.html

以“老六家”为代表的头部寿险公司,相比其他中小险企的最强护城河,就是个人代理人团队的建设。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

但是,受外部经济环境和代理人改革等多重因素影响,过去三年人海战术不再,个代新单保费持续负增长。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

这也使得头部寿险公司的保费增长持续低迷。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

不过,今年在3.5%定价产品停售预期的利好之下,以及从去年开始头部公司纷纷宣布重启银保渠道,二季度各家公司都抓住机遇,成功实现逆袭。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

从上图可见,太保寿险和新华保险,两家公司上半年的保费业务收入增速均在5%左右,较一季度的负增长明显提速。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

需要注意的是,从年初至今,“老六家”中保费增速最快的就是泰康人寿!文章源自懂问帝-http://www.fjhxhsj.com/175746.html

这背后可能与其较早的布局养老市场,以及在“长寿时代 泰康方案”商业模式下诞生的HWP优才项目,逐步显效有关。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

因此,自2022年,超越新华之后,泰康人寿的保费排名,一直位居寿险公司第四!文章源自懂问帝-http://www.fjhxhsj.com/175746.html

2. 友邦人寿:连续5年快速增长,首次排名行业第十!中邮人寿增速快但亏损...文章源自懂问帝-http://www.fjhxhsj.com/175746.html

至于,从规模上看,人身险公司的第二梯度,500亿规模以上的险企中,只有两家增速较快,分别是中邮人寿和友邦人寿。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

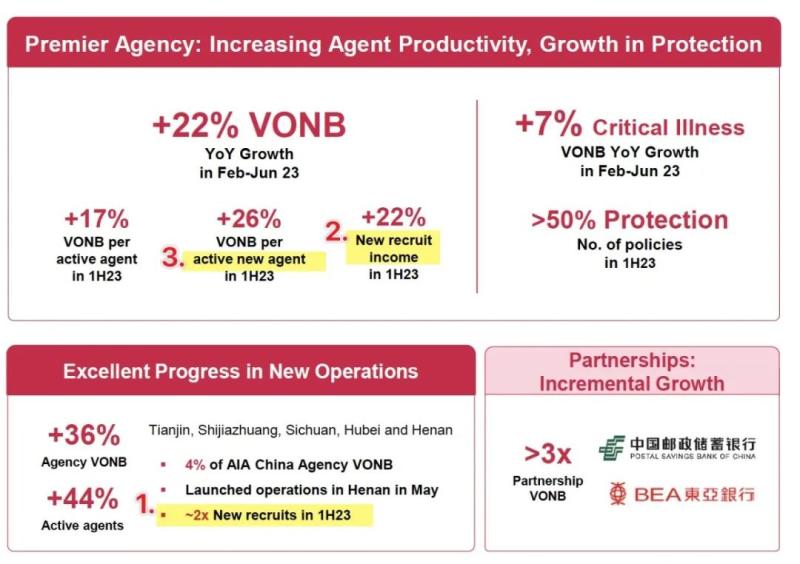

其中,友邦人寿连续5年保费增长超10%,详见上图,此次更是超过建信人寿,晋升行业第10名。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

当然,这个排名背后,还与诸如华夏等公司暂不披露偿报数据有关。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

不过,新入职代理人数翻倍,平均收入同比增长22%等数据,说明其优秀代理人模式,在新增设机构的成功复制,仍是其保费规模稳定快速增长的核心竞争力所在。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

熟悉寿险公司的大家知道,友邦此前参与中邮人寿的引战,持有公司24.99%的股权。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

详见《“中邮引战友邦”获批!增资至286.63亿,个代和银邮联手,强强联合,会是不一样的明天?》。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

从规模增长方面看,中邮人寿高达32%的增长背后,说明友邦的入股似乎对其有一定的助力。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

比如,友邦方面表示,中邮的重疾险保费增速约为47%,明显高于公司整体。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

但是,近两年上半年,中邮人寿都是高额亏损状态,虽然可能与公司业务结构有关,但也值得关注。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

详见《2023上半年寿险公司利润榜》文章源自懂问帝-http://www.fjhxhsj.com/175746.html

3文章源自懂问帝-http://www.fjhxhsj.com/175746.html

部分险企提前完成全年业绩文章源自懂问帝-http://www.fjhxhsj.com/175746.html

规模越小的公司增速快,规模翻倍文章源自懂问帝-http://www.fjhxhsj.com/175746.html

1. 信美、汇丰、小康等公司,保费超高速增长,规模翻倍!文章源自懂问帝-http://www.fjhxhsj.com/175746.html

在上半年寿险保单的热销之后,就有不少人表示,一些险企早已完成年初预算目标,已经计划进入躺平阶段...文章源自懂问帝-http://www.fjhxhsj.com/175746.html

这一点,从保费规模不足百亿公司的数据看,更为明显。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

比如,上图中的5家公司保费增速均超100%,也就是说保费规模已经较上年同期翻倍。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

不过,复星保德信和国宝人寿的高速增长背后,还要考虑上年同期负增长导致的同比基数较低问题。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

至于,信美人寿、汇丰人寿、小康人寿、君龙人寿等公司,则是连续两年高速增长,排名显著上升。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

此外,需要注意的是,这些公司的规模保费,相比保险业务收入增长的更快。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

这一定程度上与万能险等产品的演示利率下调,激发消费者购买需求有关。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

2. 去年高速增长的险企,建信、农银、工银等,银行系险企负增长...文章源自懂问帝-http://www.fjhxhsj.com/175746.html

因此,按照规模划分,可以看到,规模越小的公司,整体保费增速越快。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

其中,500亿规模和200亿规模公司的增速偏低,主要是受建信人寿、农银人寿、工银安盛,三家公司保费负增长影响。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

建信人寿方面,由于此前签发的万能险保单达到预定退保期,集中退保潮下,现金净流出147亿,2023年上半年公司净利润由盈利变亏损。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

其实,这三家公司背靠银行系股东,在近年来银保渠道的快速发展背景下,去年都属于规模增长快的公司。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

不过,从建信人寿的规模缩减,利润承压不难看出,即使是银行系险企,如果做太多的收益率较高的储蓄险,赶上资产端的收益不佳,只会使利差损风险隐患加大。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

这就是为何,从监管要求险企严格执行银保渠道“报行合一”,到行业开展自律公约约定手续费上限等,近期一系列围绕银保动作背后的原因。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

详见《监管严控银保渠道费用!3.5%产品停售后,要求险企“报行合一”,为什么?》。文章源自懂问帝-http://www.fjhxhsj.com/175746.html

评论