2022年我国电解铜箔产量和需求量分别为78.5万吨和78.1万吨,其中产量结构而言,锂电铜箔占比持续走高,2022年达51.9%,电子电路铜箔占比46.3%。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

关键词:电解铜箔产量 电解铜箔均价 电解铜箔销售收入 电解铜箔细分产品格局 电解铜箔产业链文章源自懂问帝-http://www.fjhxhsj.com/162079.html

一、电解铜箔产业概述文章源自懂问帝-http://www.fjhxhsj.com/162079.html

电解铜箔是指以铜料为主要原料,采用电解法生产的金属铜箔。将铜料溶解后制成硫酸铜电解溶液,然后在专用电 解设备中将硫酸铜电解液通过直流电电沉积而制成箔,再对其进行表面粗化、防氧化处理等一系列处理,最后经分切检 测后制成成品。 电解铜箔作为电子制造行业的功能性基础原材料,被称为电子产品信号与电力传输、沟通的“神经网络”,主要用 于印制线路板的制作和锂电池的生产制造,对应的产品类别分别为 PCB 铜箔及锂电池铜箔。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

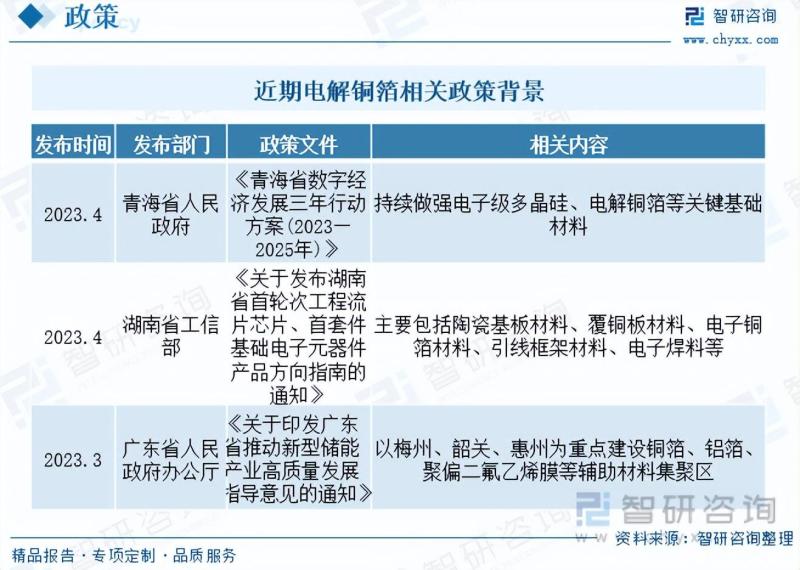

二、电解铜箔产业发展背景文章源自懂问帝-http://www.fjhxhsj.com/162079.html

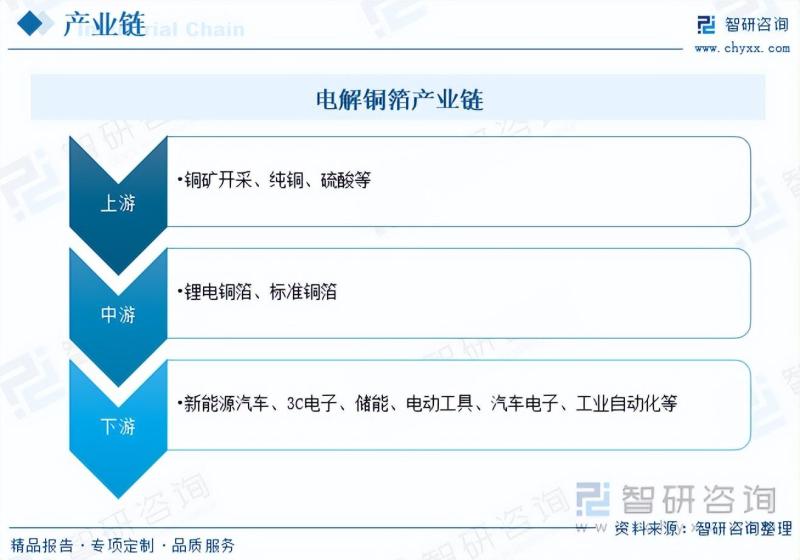

电解铜箔行业上游主要是原材料供给行业,包括铜资源、铜线、硫酸等原材料经过溶铜、生箔、后处理和分切全套生产工艺流程制成电解铜箔。电解铜箔作为电子制造行业的功能性关键基础原材料,主要用于锂离子电池和印制线路板(PCB)的制作。其中,锂电铜箔由于具有良好的导电性、良好的机械加工性能,质地较软、制造技术较成熟、成本优势突出等特点,因而成为锂离子电池负极集流体的首选。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

三、电解铜箔产业链文章源自懂问帝-http://www.fjhxhsj.com/162079.html

电解铜箔行业上游主要是原材料供给行业,包括铜资源、铜线、硫酸等原材料经过溶铜、生箔、后处理和分切全套生产工艺流程制成电解铜箔。电解铜箔作为电子制造行业的功能性关键基础原材料,主要用于锂离子电池和印制线路板(PCB)的制作。其中,锂电铜箔由于具有良好的导电性、良好的机械加工性能,质地较软、制造技术较成熟、成本优势突出等特点,因而成为锂离子电池负极集流体的首选,电解铜箔是覆铜板(CCL)及印制电路板(PCB)、锂离子电池制造的重要的材料,广泛应用于汽车电子、通信设备、消费电子、工业控制、医疗仪器、航空航天等领域。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

四、中国铜箔产业现状文章源自懂问帝-http://www.fjhxhsj.com/162079.html

由于铜箔产品易被氧化,且运输费用由生产企业承担,因此铜箔的销售分布与产品特性具有一定相关性。企业往往基于业务和客户的延续性、区域需求及自身产能的饱和度,以及成本等因素确定主要客户,并建设产能,一个铜箔厂主要供应一个区域内的企业。而随着整体铜箔应用需求带动,各企业持续入局,行业竞争持续加剧,头部企业为保证市场竞争力也持续扩产,带动我国电解铜箔产能快速走高,数据显示,我国电解铜箔产能从2015年的28.45万吨增长至2022年88.3万吨。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

相关报告:智研咨询发布的《2023-2029年中国电解铜箔行业市场现状分析及投资前景评估报告》文章源自懂问帝-http://www.fjhxhsj.com/162079.html

锂电铜箔为锂离子电池行业重要基础原材料,其直接下游行业为锂离子电池行业,目前下游应用领域主要为新能源汽车动力电池、储能设备及电子产品等领域,下游应用领域较为集中。目前,由于动力锂离子电池近年来发展迅猛,主要得益于国家政策对新能源汽车产业的大力支持,同时,锂电储能行业快速发展以及高端数码类产品需求较大等因素。标准铜箔主要用于覆铜板,近年来增速波动,市场景气度较锂电铜箔有所不足,整体电解铜箔需求表现为稳步增长态势,数据显示,2022年我国电解铜箔产量和需求量分别为78.5万吨和78.1万吨,其中产量结构而言,锂电铜箔占比持续走高,2022年达51.9%,电子电路铜箔占比46.3%。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

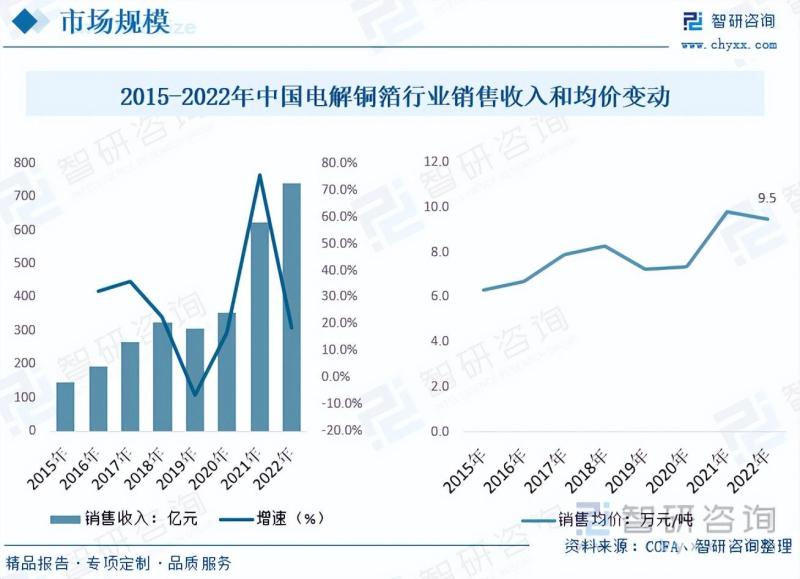

生产铜箔的主要原材料为铜线,铜线采购价格一般采用“铜价+加工费”的定价方式,铜价波动是电解铜箔业务成本波动的主要因素。近几年,铜线市场价格存在一定波动,铜价波动仍会造成电解铜箔行业利润的波动,同时影响生产成本和产品毛利率,近年来随着铜箔应用领域拓展叠加需求和价格增长,我国整体电解铜箔市场规模明显上涨,数据显示,2022年我国电解铜箔销售收入741.83,较2021年增长18.8%,销售均价约9.5万元/吨。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

五、电解铜箔竞争现状文章源自懂问帝-http://www.fjhxhsj.com/162079.html

总体电解铜箔格局而言,2021年建滔铜箔、龙电华鑫和南亚铜箔位列前三,市场份额分别占比1.7%、9.9%和9.1%。细分品类格局而言,2021年,国内电子电路铜箔销量在1万吨以上的企业有14家,销量在2万吨以上的企业有5家,分别是建滔铜箔、南亚铜箔、铜冠铜箔、龙电华鑫、长春化工,CR5电子电路铜箔销量占比达到54.5%。2021年,国内锂电池铜箔销量在五千吨以上的企业有11家,销量在2万吨以上的企业有4家,分别是龙电华鑫、诺德股份、嘉元科技、德福科技,CR4锂电池铜箔销量占比达到55.8%。2021年锂电池铜箔各项产销数据的增长幅度都超过了电子电路铜箔,锂电铜箔在电解铜箔总产量中的比重也进一步提升。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

铜冠铜箔主要产品电子铜箔按应用领域分为 PCB 铜箔和锂电池铜箔,现有电子铜箔产品总产能为 5.5 万吨/年,是国内生产高性能电子铜箔产品的领军企业之一,已与生益科技、台燿科技、台光电子、南亚新材、比亚迪、宁德时代、国轩高科等知名厂商建立了稳定的合作关系。经营现状来看,2022年整体消费电子尤其是下半年需求大幅度下降,整体铜箔需求波动,铜冠铜箔总营收约38.75亿元,较2021年下降5.07%,铜箔产销量分别为4.16万吨和4.06万吨。文章源自懂问帝-http://www.fjhxhsj.com/162079.html

评论